港股零息可转债发行潮涌 资本工具创新助力高质量发展

今年以来,多家港股上市公司发行“零息”可转债吸引了市场的关注。

继中国平安今年6月完成117.65亿港元零息可转债发行后,中国太保近日宣布,完成155.56亿港元零息可转债发行,创下“历史上最大规模的港元零票息可转债”“境内外同时上市国有金融企业首单境外可转债”及“2025年至今亚太区金融机构板块最大的海外再融资项目”等多项纪录。

据记者梳理,今年以来,已有阜博集团、百度集团、中国平安、顺丰控股、阿里巴巴、中兴通讯、中国太保等多家港股上市公司公告发行“零息”可转换债券或“零息”可交换债券。

顾名思义,零息可转债是指既没有定期利息,又可以转换成股票的债券,能够降低企业的融资成本。

近年来,港股上市公司热衷于发行“零息”可转换债券或“零息”可交换债券,对此,排排网财富研究总监刘有华在接受记者采访时表示,零息设计使得企业在债券存续期间无需支付利息,有效减轻了财务压力,尤其契合当前低利率环境下的融资需求。同时,与直接增发股票相比,可转债的发行能够缓解股权即期稀释的影响,避免对现有股东权益造成短期冲击,更大程度地维持股权结构的稳定性。此外,该类债券的审批流程较为高效,有助于企业更快完成融资,及时支持业务发展。

值得注意的是,零息可转债的“零票息”特性虽然降低了融资成本,但其转换溢价普遍较高,成为市场关注焦点。

比如,今年3月,作为携程集团大股东的百度集团宣布完成20亿美元零息可交换债券发行,该等债券的初始交换率将为该等债券每10万美元本金交换1107.05股携程集团股份,相当于每股携程集团股份约702.13港元的初始交换价,较对冲配售中的每股价格(每股携程集团股份491.00港元)的交换溢价约43%。

零息可转债往往有初始转换溢价,表现出企业对未来股价的信心。“在当前市场信心逐步回升的背景下,零息可转债发行时设定的初始转换价格通常存在一定溢价,这反映出发行方与投资者对企业未来估值增长的共同预期。”刘有华表示。

从目前来看,发行零息可转债的企业以港股上市的龙头公司为主,募资多数用于新兴产业领域。比如,中兴通讯在发行35.84亿美元于2030年到期的H股可转换债券时表示,公司拟将发行债券所得款项净额用于加强公司算力产品研发投入。

刘有华认为,对企业来说,零息可转债不仅能够以较低成本融资、补充核心资本、增强偿债能力和风险抵御水平,还可进一步优化股权架构,吸引更多国际资本参与,从而提升公司治理质量。对市场而言,零息可转债兴起既是资本市场信心回暖的体现,也拓宽了融资渠道和投资者类型,引导资金更多流向战略性新兴产业,支持实体经济发展,同时也有助于提升港股市场的整体活力与国际吸引力。

相关文章

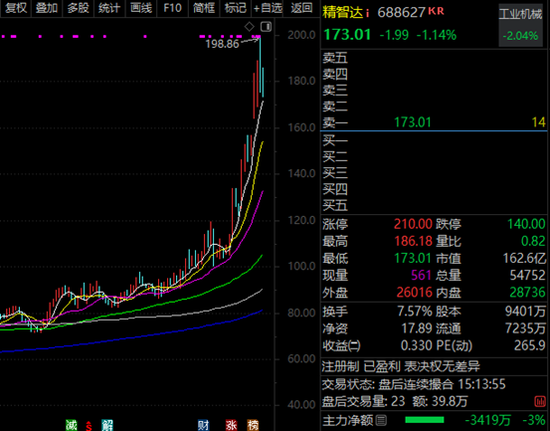

大利好,存储芯片+机器人概念,精智达,历史新高!

近一周(9月19日至25日)机构调研个股数量有780多只,精智达调研机构数最多。 精智达近一周有138家机构调研 精智达(688627)有138家机构调研,其中包括30家基金公司、20家证券公司、12...

美国股市:标普500指数几无变动 科技股下挫而小盘股上涨

美股周四表面平静,实则暗流涌动。去年科技股中表现优异者遭遇抛售,投资者转而涌入能源生产商、消费品企业和小盘股。 纳斯达克100指数下跌0.6%,结束了此前的三连涨,英伟达和苹果公司等科技巨头股价下跌。...

高盛上调2025年底金价预期至3300美元,预计各国央行需求持续强劲

高盛周三将其对2025年底金价的预测从每盎司3100美元上调至3300美元,理由是ETF资金流入强于预期,且央行需求持续。 高盛在其研究报告中也将金价预估区间从之前的3100-3300美元上调至325...

银行发力年终奖专属理财

年末岁尾,年终奖成为职场人最期待的“年终大礼”,这笔待入账的资金也成为银行营销重点。12月21日,北京商报记者注意到,近期,多家银行已抢先布局,在手机银行等线上渠道上线年终奖专属理财活动,营销布局各有...

张尧浠:黄金偏筑底待回升 原油超预期增产空头前景加强

5月5日,本周周一,际黄金开盘窄幅震荡走盘于中轨及短期均线下方,空头占据一定优势,但预计下方空间有限,关注30日均线支撑,以及2024年4月12日高点2431美元到10月31日高点2790美元的向上链...

突发!石破茂,对美发出最强烈警告!

石破茂出手了! 据悉,日本要员于16日至18日赴美进行关税谈判,可望成为与美国最早协商的国家之一。此时,日本首相石破茂定了一个强硬的调子。他表示,不会做出重大让步,也不急于达成协议。这可能是石破茂对美...