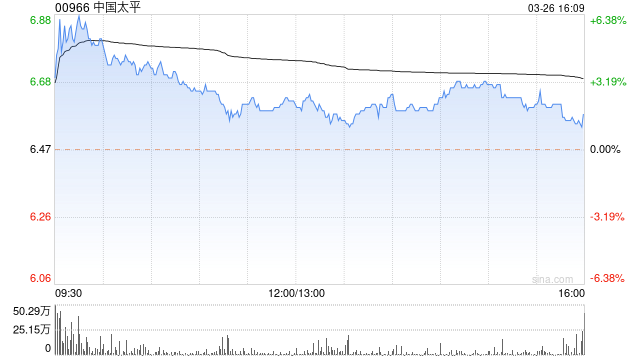

华泰证券:维持中国太平“买入”评级 目标价10.4港元

华泰证券发布研究报告称,维持中国太平(00966)“买入”评级,考虑到投资波动,调整目标价至10.4港元。公司2023EPS达1.5港元,可比口径同比增长25%。公司提升DPS至0.3港元,分红率20%。寿险新业务价值(NBV)可比口径同比增长26%,好于该行的预期17%。公司调降内含价值(EV)精算假设,调整后的NBV较去年大致持平。财产险综合成本率(COR)98.4%,可比口径同比上升1.2pct。

华泰证券主要观点如下:

2H23寿险NBV量价齐升

可比口径下,寿险NBV同比增长26%(1H23/2H23:19%/32%)。2H23面临定价利率下调导致的不利环境,NBV增长进一步提速,显现出强劲的增长势头。新单保费(FYP)同比增长19%,显示NBV利润率有所改善。考虑到2H23利润率改善显著,该行估计1H23/2H23的NBV利润率(FYP基准)为11.9%/34.5%(1H22/2H22:13.3%/25.4%)。公司分别下调内含价值投资收益率/折现率假设50bps/200bps至4.5%/9%,调整比例1:4。假设调整降了NBV约20%,调整后的NBV与上年报告数大致持平。该行预计2024年NBV增长13%。

海外产险承保表现改善

可比口径下,大陆产险COR同比上升1.2pct至98.4%。大陆产险总保费增长1.4%。海外产险业务承保表现优异,该行估计2023年COR为89.6%,各海外市场承保表现均优秀,英国业务COR甚至只有68.5%。再保险COR为95.6%,表现健康,尤其在2H23大幅好转,该行估计2H23COR仅为85.4%(1H23:105.8%)。海外产险和再保险承保表现改善带动产险整体板块利润上升。该行预计2024年大陆产险/海外产险/再保险COR分别为98.2%/92%/95%。

资本回报有所改善

中国太平的偿付能力稳健,寿险业务综合偿付能力比率在2023年底为284%(2022:194%),大陆产险业务为229%(2022:224%)。中国太平2023年的ROE为8.5%,可比口径下较上年略有提升(2022:7.3%)。该行预计2025年ROE为8.4%。

相关文章

但之后也基本面运行在2914美元上方持稳震荡运行

3月12...

【PP粒料】10月份PP市场冲高回落 后期能否呈现理想行情?

一、月初涨势如昙花一现 市场价格仍处洼地 10月份聚丙烯市场冲高后回落。国庆节后因宏观利好消息升温,一系列...

黄力晨:黄金日内持续反弹 有望再探历史高位

10月2...

巴曙松:人民币已经成为一些中亚国家、东南亚国家的货币锚

专题:2024年中国与全球经济论坛 “2024年中国与全球经济论坛”于7月20日举行,主题为“中国力量与全球经济新篇章:发展与展望”。香港交易所...

法定货币体系的内部人士一直在抛售美元以购买黄金

欧洲太平...